Почему в России высокие кредитные ставки: три невозможности для Банка России

Как доллар убивает экономику РоссииО "трилемме" Центробанка РФ

1.Деньги и экономика: философия экспансии и развития. В чем смысл денег? Деньги - это воплощение экономической мощи государства, средство финансирования бюджета, сбора налогов и обеспечения его жизнедеятельности. Но именно того государства, которое выпускает эти деньги: "Кесарю – кесарево". Доллар нужен: чтобы работала экономика США, Пентагон содержал военные базы для отстаивания ничем не ограниченных интересов США. Первые американские колониальные бумажные деньги - 7 000 фунтов были напечатаны в 1690 г., чтобы заплатить военным наемникам. И если доллар – средство порабощения народов всего мира, то рубль – средство собирания земель российских.

Когда Вы держите деньги в рублях, размещаете их на депозитах и производите покупки российских товаров: Вы поддерживаете экономику России. Покупая доллары, наши компании и граждане создают предпосылки для сокращения денежной массы, необходимой для экономических трансакций в России и на эту же сумму поддерживают своего геополитического противника (сокращение идет если растут нетто-активы субъектов рынка или сокращаются ЗВР за счет продажи валюты ЦБ). А когда это происходит массированно – экономика на пороге кризиса. Мы позволяем своим компаниям, гражданам и банкам играть против своей валюты и экономики (!) и руководство страны и Банка России считает это нормальным. Иностранные валюты и засилье импорта - инструмент экономической войны.

Россия подвергается огромному давлению, налицо новая "холодная война". Так зачем мы продолжаем кредитовать своего противника, покупая его дензнаки и используя их параллельно рублю ? Происходящее подобно тому, как если бы во время ВОВ граждане СССР покупали фашистские рейхсмарки. После 1945 г. И.Сталину предлагали перейти на международные расчеты в долларах, но он выступил против гегемонии доллара и стал создавать свою систему расчетов. Удивительно, что в те, "глухие годы", "как бы" не искушенное в экономике руководство СССР намного больше разбиралось в ее сути, чем нынешние "профессионалы".

2. Currency board – валютное управление. Банк России (как все страны третьего мира) следует политике "currency board" (привязки к доллару), предписанной "Вашингтонским консенсусом", она состоит в покрытии рублевой массы объемом валютных резервов, соотношение между которыми определяет курс рубля.

Доллар имеет огромный вес в нашей экономике. Спрос на доллар обеспечивается импортерами, держателями долларовых кредитов, населением на туристические цели и хранением сбережений, со стороны банков – на спекулятивные цели и по операциям клиентов, у бизнеса - для ухода от налогов и перевода средств в офшоры. Рубль нужен только для уплаты налогов и проведения внутренних расчетов. Валютный кризис конца 2014 показал паническую ситуацию, когда Банк России не смог обеспечить предложение долларов. Важнейшая цель ЦБ не обеспечение роста путем рублевой экспансии (см.экспансию доллара и юаня), а обеспечение долларовой ликвидности и постоянное завышение курса рубля для облегчения работы сырьевой модели.

Как и при золотом стандарте свободная эмиссия рубля невозможна, чтобы обеспечить свободный обмен рублей на доллары, при данном уровне денежной массы нужен соответствующий объем золотовалютных резервов Банка России (ЗВР).

Согласно указу Николая II от 29.08.1897 г. "Государственные кредитные билеты выпускаются … под обеспечение золотом; сумма золота, обеспечивающего билеты, должна быть не менее половины общей суммы выпущенных в обращение …билетов, когда последняя не превышает 600 млн.руб. … билеты… в обращении свыше 600 млн.руб., должны быть обеспечены золотом, по крайней мере, рубль за рубль…".

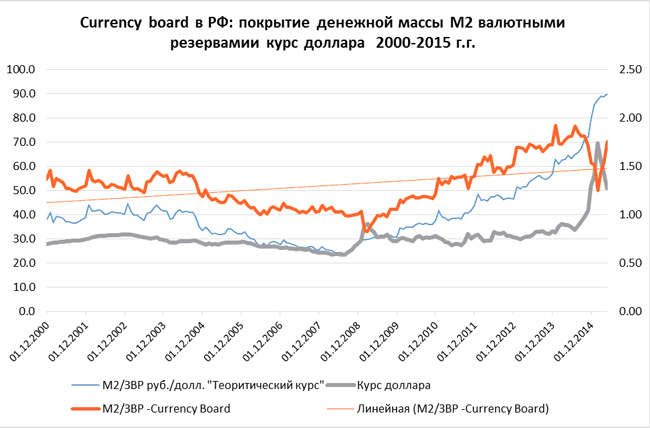

Сказанное иллюстрируется следующим рисунком: где - синим цветом дано отношение денежной массы М2 к объему ЗВР – рубль/доллар, которое показывает "теоретический курс рубля"; зеленым – реальный курс доллара к рублю – рубль/доллар; красным цветом дано отношение денежной массы М2 к объему ЗВР, пересчитанное по курсу доллара – в единицах, фактически дает отношение currency board, т.е. покрытие рублей долларом, и представлен его линейный тренд.

Как видно из графика, уровень currency board до 2011 г. был достаточно стабилен, колеблясь 1-1.3, а затем стал расти в связи оттоком ЗВР, начиная сентября 2011 г., достигая в последнее время уровня 1.7-1.9. Уровень покрытия - "теоретический курс" был почти всегда выше реального курса, но с конца декабря за счет девальвации рубля и оттока ЗВР они также сильно расходятся, и при курсе доллара 51 (на 1.05.2015) отношение М2/ЗВР руб./долл. выросло до 90 (!). Это положение является как индикатором дефицита долларов, так и индикатором вероятности девальвации.

Поскольку приток валюты ограничен, рублевая ликвидность всячески ограничивается и процентные ставки очень высоки. Например, рубли по операциям репо банки могут взять в ЦБ по ставке около – 12%, банки же дают деньги по ставкам 20-25%. И это в цивилизованной вроде стране, да еще в 21 веке? А как Вам займы в микрофинансовых организациях по ставкам под 50-300% и выше? Проблема высоких кредитных ставок была характерна и для Царской России.

Объем денежной массы для внутренних расчетов не должен быть ограничен ничем, ни ЗВР, ни золотом, он должен определяться только нуждами развития экономики.

В модели "currency board" негласно полагается, что ФРС является мировым банком, все прочие национальные Банки регулируют объем денег относительно доллара и зависят от ФРС. Сейчас объем иностранных активов на балансе Банка России составляет 50 %, но еще в 2010 г. составлял 79 % (!). Имеется крайне позитивная тенденция снижения доли иностранных активов, сброса госбумаг США и роста доли золота, роста отношения М2/ЗВР. Но для сравнения: при росте доли золота в балансе ЦБ РФ и ЗВР, она составляет всего лишь 13.4%, тогда как в Германии – 68%.

Известно, что министр финансов РФ является Управляющим от России в МВФ, а руководитель Банка России и даже министр развития являются его заместителями. "Председатель Банка России находится на ежегодной сессии МВФ и Всемирного банка в Вашингтоне". Не является ли это ярко выраженным конфликтом интересов?

Объем безналичных средств юридических и физических лиц в долларах (депозиты и расчетные счета) на 1.05.2015 – 14.3 трлн. руб или 19.7 % пассивов банковской системы, по курсу 51.1 - 279.8 млрд долл. По оценкам профессора В.Касатонова, на руках у населения имеется около 80 млрд долл., т.е. 4 трлн руб., всего долларов в рублевом эквиваленте – 18.3 трлн руб. Если перевести эти средства в рубли, денежная масса вырастет с 32.1 трлн до 50.4 трлн рублей, а монетизация экономики увеличится с 44% до 70% (!). По данным Банка России, широкая денежная масса (включая средства в валюте) составляет на 1.05.2015 – 42.6 трлн рублей, но здесь не учитывается наличная валюта. Общая степень долларизации как отношение долларовой массы 18.3 трлн руб. к общей массе (рубли и доллары) – 50.4 составляет 36% (!), а отношение долларовой денежной массы к рублевой М2 – 57% (!). По оценкам журнала "Эксперт", это соотношение в 1997 г. составляло 59,4%, в 1998 г - 134,2%, а в 2001 - 55,8%.

"Ахиллесова пята" денежной модели Банка России в том, что отток долларовой массы автоматически сжимает рублевую денежную массу. Основной канал роста (сжатия) денежной массы – это покупка (или продажа) долларов Банком России – что означает рост (или снижение) золотовалютных резервов (ЗВР). Банк России кредитует Банки, но это - залоговое кредитование под залог активов и репо.

Следующие механизмы из Закона о Центральном банке законодательно вводят запрет на эмиссию рубля: "Статья 22. Банк России не вправе предоставлять кредиты Правительству Российской Федерации для финансирования дефицита федерального бюджета, покупать государственные ценные бумаги при их первичном размещении, за исключением тех случаев, когда это предусматривается федеральным законом о федеральном бюджете. Банк России не вправе предоставлять кредиты для финансирования дефицитов бюджетов государственных внебюджетных фондов, бюджетов субъектов Российской Федерации и местных бюджетов".

Рубль – валюта, производная от доллара. Чем более свободен обмен, тем больше должно быть покрытие. Чтобы увеличить рублевую массу, было бы разумно обрубить "лишний" спрос на валюту путем введения контроля на операции с капиталом и уменьшения конвертируемости. Но мировая финансовая мафия, имеющая сильнейшее лобби в России, и большинство бизнеса, имеющего двойную прописку, а также крупные коммерческие банки, хорошо зарабатывающие на валюте, в этом абсолютно не заинтересованы. Мафии надо слить нам как можно больше долларов, а бизнесу выводить капиталы из страны.

Поэтому единственный способ увеличить денежную массу – увеличивать экспорт или привлекать иностранные инвестиции. Вся реальная активность руководства РФ пока стоит на этих двух китах. Чего только стоит постоянное зазывание "иностранных инвесторов" во все и во вся, как будто мы сами ничего не можем.

Нынешние проблемы являются точной копией проблем дефицита денег после введения золотого стандарта в Царской России. Эмиссия рубля привязалась к золоту и рублей сразу стало не хватать. Россия пошла к денежной мафии на поклон, чтобы занять золото, которого в стране в необходимом объеме не было: привлекались займы в иностранной валюте, путем выплат страна лишалась колоссальных ресурсов, внутри была бедность, а все вывозилось за границу - "не доедим, но вывезем", а внутрь потекли иностранные капиталы, пустившие здесь "крепкие корни". Более нелепой схемы порабощения сложно представить. Сейчас все то же, только вместо зерна вывозится нефть за "зеленые фантики". И сейчас огромный, совершенно нелепый, внешний корпоративный долг – фактически форма уплаты дани за пользование долларом или сбор колониальных податей.

3.Чего не может Банк России. Наличие параллельного хождения иностранных валют имеет три важнейших следствия. Первый - Банк России при отсутствии мер по контролю за капиталом принципиально не может насытить экономику России рублями в необходимом объеме –они сразу пойдут на валютный рынок. Для нормального развития экономики объем денег в обращении должен быть не 45 % от ВВП, как сейчас, а как в развитых странах, в 2-3 раза больше, т.е. не менее 100% (в Китае -170%).

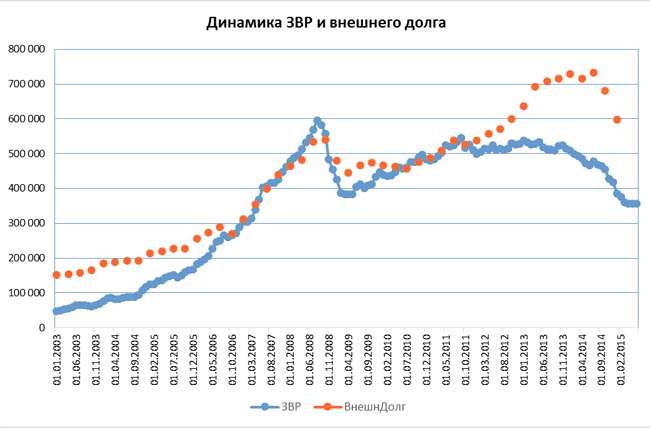

Для роста денежного предложения, как в 2000-е годы по модели currency board, нам нужен постоянный рост ЗВР (т.е.долларов) и приток капитала, но с сентября 2011 г. ЗВР по тренду падают, а с 2008 г – капитал оттекает. Именно поэтому наша экономика и финансовая система уткнулись в коренное историческое противоречие, финансовая система не может обеспечить рост денежной массы, необходимой для активного развития экономики. После кризиса 2008 г. рост уровня монетизации и темпы роста денежной массы агрегата М2 резко замедлились. Причина этого видна на нижеприведенном рисунке: начиная с середины 2011 г., постоянно растущий внешний долг превысил величину резервов, т.е. мы стали привлекать "не по чину".

Отток капитала и проедание ЗВР во многом обусловлены ростом обслуживания внешнего долга и инвестированием наших предпринимателей за границу, а также их уклонением от уплаты налогов. Разница ЗВР-внешний долг с осени 2011 г. отрицательна, резкое снижение объема ЗВР во второй половине 2014 – начале 2015 носит критический характер. Это шаг в сторону греческого сценария, к которому был близок СССР в конце перестройки, а до этого – Царская Россия.

С начала марта в связи с укреплением рубля, падением спроса на валюту и снижением вывоза капитала ЗВР стабилизировались, однако будущее снижение цен на нефть в связи с кризисными явлениями в Китае и выходом Ирана на рынок, а также выплатами по внешним долгам в последнем квартале этого года несут огромные риски.

Чтобы обеспечить рост уровня монетизации хотя бы до 90%, нам нужно удвоить ЗВР, чтобы их объем стал порядка 700 млрд долл. (сейчас -356), что при текущей сырьевой конъюнктуре и долговой нагрузке является абсолютно невозможным. Играет свою роль также и их ликвидность. Т.е. история денежного голода, имевшая место в Царской России, которой по оценке дореволюционного экономиста С.Шарапова нужно было также увеличить денежную массу в два раза, повторяется. СССР ликвидировал золотой стандарт и перешел на свободную эмиссию рубля, что было в том числе одним из факторов, который позволил ему стать второй державой мира, с которой считались даже США.

Итак, где будут рубли при росте денежной массы М2 в нынешней финансовой системе России – в экономике? При отсутствии роста ЗВР - они пойдут на валютный рынок. Курс рубля рухнет и наступит валютный кризис, мгновенно разгонится инфляция, уменьшиться импорт, что явно не устроит Правительство – по политическим причинам и либеральное лобби - ставки мгновенно вырастут, уровень жизни рухнет. Кроме того, для развития экономики нужен устойчивый рост денежной массы (тщательно "замалчиваемое" либералами денежное правило отца монетаризма М.Фридмена). Это полный тупик, кардинальное системное противоречие. Поэтому ЦБ борется с инфляцией методом денежного голода, хотя у нас инфляция носит немонетарный характер.

Второе – Банк России принципиально не может обеспечить стабильность курса валюты. Наличие бивалютной финансовой системы делает ее принципиально неустойчивой на уровне математической модели. При малейших признаках дефицита валюты: снижения потока долларов за счет падения экспорта или его цены в условиях валютной свободы приводит к моментальной игре против рубля. Такая игра носит колебательный характер – курс идет сначала в одну, а затем в противоположную сторону.

При этом спекулянты заинтересованы в вовлечении населения и прочих "лохов" в спекулятивную игру: банки делают выручку на продаже валюты. Следствие: чтобы играть против спекулянтов, необходимость иметь большой объем ЗВР, волатильность дает рост наценки на импорт.

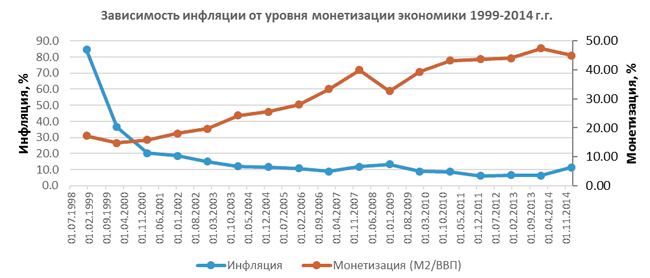

Третье - в России принципиально невозможна финансовая система с низкими процентными ставками и низкой инфляцией. Чтобы обменный курс рубля не упал, количество рублей должно быть стабильным при стабильных ЗВР; рост объема рублей, который необходим, чтобы снизить ставку, неизбежно уронит курс (см. пункт первый). В условиях режима currency board нынешний объем рублей, монетизация (отношение денежной массы М2 к ВВП) - около 45 % от ВВП всегда будет соответствовать редкости рубля и высоким уровням процентных ставок. Это точка равновесия, которая соответствует депрессивному состоянию экономики.

Поэтому Банк России в кризисной ситуации поднимает процентную ставку, чтобы агенты рынка не покупали доллары. А это возможно, если ставка по рублям будет выше долларовых с учетом риска и инфляции. Т.е. ставка по рублям будет всегда выше ставки по доллару. Это следует также из того, что необходимое условие привлечение капитала в Россию - ставки выше зарубежных и плата компенсации за риск, наши риски выше зарубежных и ставки также выше. Феномен высоких ставок вызван редкостью и дефицитом рублей, а они в свою очередь возможностью альтернативной покупки валюты - доллара и евро. Возможное повышение ставок ФРС приведет к повышению ставок и в России.

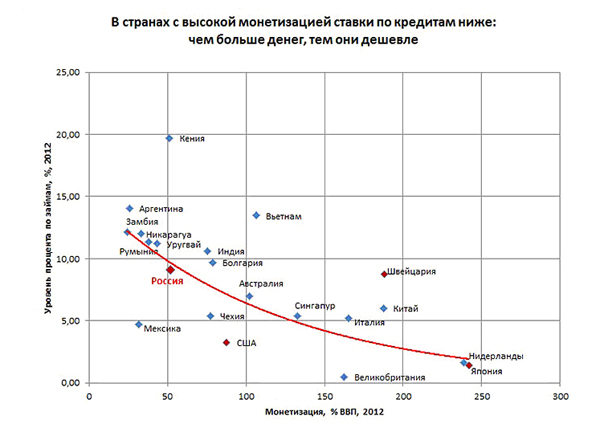

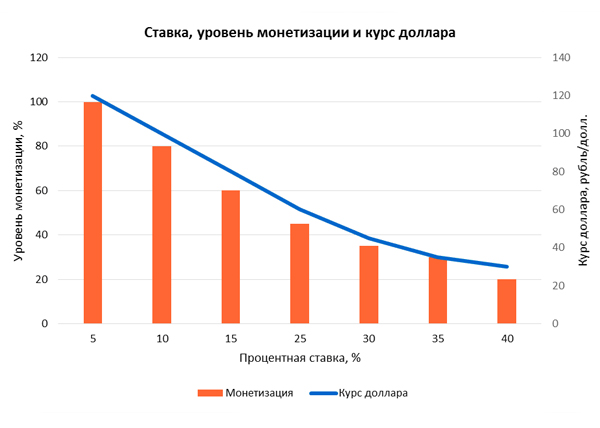

Сказанное можно проиллюстрировать следующим рисунком. Уровень ставки зависит от уровня насыщения экономики рублями (отношения М2 к ВВП, уровня монетизации). Эмпирически доказано, что чем выше уровень монетизации, тем ниже ставка (см график).

Есть также исследование Тиграна Мордоряна, который на основе фактических данных показал, что уровень ставки по кредитам в разных странах тем выше, чем ниже уровень монетизации – Россия вполне укладывается в эту зависимость (см.график). Т.е. эта зависимость носит общемировой характер. Он же показал, что чем выше уровень монетизации, тем более успешна экономика.

Чтобы кредитная ставка была порядка 10%, уровень монетизации должен быть не менее 90%, это соответствует росту текущего объема денежной массы примерно в два раза, при этом курс доллара без ограничения конвертируемости будет около 100 (см.график).

Конечно, это эффективный сценарий, который обеспечит приток капитала, экономический рост и низкие процентные ставки после установления равновесия, подобно тому, как это произошло при 4-кратной девальвации осенью 1998 г., после чего в экономику влили много денег и стал быстро реализоваться импортно-замещающий рост, который сохранился и на начало 2000-х. Но что делать с импортом и проблемами валютных заемщиков? У ЦБ один сценарий – после девальвации он стремится всячески укрепить рубль. Но если ввести контроль за капиталом, возможно, монетизацию в 90 % и низкие ставки удастся получить при курсе порядка -60-70. Это будет новое равновесное состояние экономики, но которое будет соответствовать не рецессии, как сейчас, а экономическому росту.

4. Роль спекулятивного сектора. Повышение ключевой ставки в декабре 2014 г во время валютного кризиса до 17%, а вместе с ней рост кредитных ставок до уровня свыше 20 % (вначале кризиса свыше 25%) было колоссальным ударом по финансовой системе, который отбросил ее на уровень десятилетней давности (!) и еще скажется на экономике в целом и финансовом положении компаний и банков. Как правильно говорят ряд экспертов, проводимое ЦБ РФ снижение ставки имеет значение только для спекулянтов, оно никак не может повлиять на доступность кредитования.

В конце 2014 г. ЦБ ушел от регулирования, в результате курс стал крайне волатилен и рынок попал во власть спекулянтов. В течение дня курс может "шатать" на 4-5%, доходность спекулятивных операций составляет более 1000% годовых. Какие инвестиции? Во что? Достаточно посмотреть на приведенную диаграмму. Спекулятивный сектор будет процветать при любых ставках, и наши денежные власти создают для этого все условия, о чем неоднократно писал академик С.Глазьев (см. Эксперименты ценою в суверенитет).

С точки зрения нормальной экономики это полное безумие, когда курс валюты швыряет из стороны в сторону. Рентабельность компании состоит из рентабельности по основной деятельности за вычетом расходов по кредиту. Экономический рост зависит от ставки, чем ниже ставка, тем выше рост; при ставках уровня 25-30% он практически невозможен, так как при этих ставках рентабельность реального сектора становится нулевой, а рентабельность спекулятивного сектора изменяется лишь незначительно, падая, например, с 100 до 70%.

Сейчас даже государственные каналы призывают людей поиграть на акциях, форексе и т.д. Все это глубочайшая ловушка: даже опытные игроки рано или поздно проигрываются в пух и прах. Спекулянтам нужны только Ваши деньги, чтобы Вы влились в стадо играющих в новое казино. Мафия не хочет, чтобы в России хоть что-то инвестировалось в реальные активы. Как писал Дж.М.Кейнс: "Когда расширение производственного капитала в стране становится побочным продуктом деятельности игорного дома, трудно ожидать хороших результатов".

5. Предел уровня ставок. Наши руководители уже второе десятилетие мечтают о низких процентных ставках, а ЦБ - о низкой инфляции. Конечно, в проблеме высоких ставок есть дополнительные факторы– монополизация банковского сектора и высокие кредитные риски, связанные с низкой платежной дисциплиной заемщиков и огромным уровнем предпринимательского риска. Но корень в денежном голоде, особенно заметном в нищих регионах, где нет денег, банков и экономики как таковой.

Предположим, Банк России в условиях currency board будет снижать ставки. Пусть в результате денежного голода и экономического коллапса инфляция снизится, как планирует Банк России, до уровня 6%, а еще лучше - до 4 %. Чем это кончится – очередным валютным кризисом (см.пункт 3). Падение ставок вызовет отток капитала, падение курса рубля и новый кризис.

Во второй половине 2010 г. ставка рефинансирования была снижена до 7.75 %, а во второй половине 2007 г – до 10 %. Эти уровни являются пределом возможности для системы – уровнем "поддержки", продавить который без изменения политики нельзя. После этих минимумов ставки и инфляция стала снова расти и все кончилось очередным кризисом. Сейчас по уровню ставки - ключевая составляет 11.5%, ставка рефинансирования 8.25 %. Такая же картина наблюдалась относительно инфляции.

А. Улюкаев считает, что ставку необходимо снижать более агрессивно. Но глава ЦБ говорит: "Центробанк прошел значительную часть пути смягчения денежно-кредитной политики, а потенциал снижения регулятором ключевой ставки в ближайшие месяцы ниже, чем в начале года".

Выступая на экономическом форуме в Питере, В.Путин обозначил задачу обеспечения роста в 3.5 % (ранее было 5%). Как показывает приведенный анализ, в нынешней финансовой системе эти цели абсолютно невыполнимы, что понятно исходя из фактической картины развития экономики с 2011 г.

Уже нет такого человека, который задает Банку России простой вопрос: почему у нас нет низких ставок, как в США? И УЖЕ НЕКОТОРЫЕ НАЧИНАЮТ ПОНИМАТЬ: ПОТОМУ ЧТО ЕСТЬ ДОЛЛАР. Это факт, который очевиден с точки зрения азов денежной теории, как экономически, так и математически замалчивается и в либеральной прессе, и экономической литературе.

Построенная модель приводит к тому, что промышленный и экономический рост невозможен, система в залоге у спекулянтов: низкие ставки, нужные экономике, дадут возможность спекулянтам играть против рубля. Не сломав либеральную систему, экономический рост обеспечить не получится.

Доллар – это ошейник, за который нас ведут, как собаку. Пока мы боимся бросить вызов мировой финансовой мафии: здесь вся система торговли и деньги наших элит. Как сказал Б.Обама, "за попытку возродить славу советской империи будет уничтожаться экономика РФ". И он вполне в курсе тех механизмов, которые есть у США – либеральной финансовой модели и либеральной пятой колонны в Правительстве и Банке России.

Если бы рубль имел бы ограниченную конвертируемость, вышеуказанных следствий не существовало бы. Можно было бы наращивать денежную массу до уровня наличных ресурсов, как делал СССР; с увеличением степени насыщения экономики платежными средствами ставки по рублям снижались, как, например, сейчас в США и Европе. Там другая проблема: они не могут добиться роста инфляции.

Предложения академика С.Глазьева о контроле за капиталом являются крайне актуальными, без них прогресс в экономике России будет невозможен, и чем больше риск снижения ЗВР, тем больше шансов на их применение.

Доллар не должен быть товаром и не может иметь свободное хождение, внешние и внутренние расчеты должны идти по двум различным контурам финансовой системы, как это было в СССР и Царской России до реформ С.Витте. Граждане должны иметь право покупать валюту только для туристических целей, компании – только для внешнеторговой деятельности, банки – только для обслуживания клиентов. Кредитные и депозитные операции вне указанных целей должны быть запрещены. Брать ипотеку в валюте недопустимо.

6. Трилемма невозможности и Банк России. Говоря о вышесказанном, стоит вспомнить известную "трилемму невозможности" Обстфельда, Шамбауха и Тейлора, о которой недавно напомнил академик С.Глазьев: "в отсутствие золотого стандарта невозможно одновременно держать открытым рынок капитала, фиксированный обменный курс национальной валюты и проводить автономную денежную политику". С.Глазьев предложил уточнение этой формулировки: "если национальный банк не имеет монополии на эмиссию мировой резервной валюты и держит открытым счет трансграничного движения капитала, то он не может контролировать ни курс, ни процентные ставки". Рассуждения, приведенные выше, еще раз дают доказательство "трилеммы" для Банка России.

Подводя итог "трилеммы Банка России", можно постулировать: в отсутствие контроля за потоком капитала и свободным хождением валют в России не может быть создана финансовая система, обеспечивающая экономический рост, низкие процентные ставки и низкую инфляцию, а также стабильность. Легко видеть, что это соответствует фактической картине. У ЦБ РФ, в отличие от ФРС и ЕЦБ, нет задачи обеспечить экономический рост – его "невыполнимая" задача, Сизифов труд, стабилизация курса и уровня цен (инфляции). Посмотрите на риторику руководителя ЕЦБ М.Драги, говорящего о поддержке экономики, и сравните это с нашим ЦБ. В этом случае Дж.М.Кейнс рекомендовал брать "фабрику денег" под госконтроль.

Посмотрим, как объясняет высокие процентные ставки и невозможность эмиссии рубля председатель Банка России. По мнению Э.Набиуллиной, Банк России не может проводить программу количественного смягчения, как это делается в ЕС и в США, из-за высокого уровня инфляции. Выступая в Думе 16.06.2015, она сказала: "Для того, чтобы снижались кредитные ставки в экономике, недостаточно снижения нами ключевой ставки. Важно и создание условий для развития экономики, если мы просто будем накачивать экономику дешевыми деньгами, это приведет к резкому росту инфляции, оттоку капитала, долларизации. Монетизация экономики должна расти вместе с экономическим ростом". Фактически Банк России признается в "ограниченности своих возможностей", подтверждая понимание его "трилеммы".

Но вместе с тем сказанное верно. Рост денежной массы создается по двум каналам - за счет роста предложения денег со стороны Банка России и мультипликации денежной массы за счет роста кредитования. Если бы мультипликатор был больше, то и уровень монетизации был также выше. Если в стране плохой инвестиционный климат, роста кредитования не будет, денежный мультипликатор низкий, но его также не будет, если Центральный Банк неспособен нарастить объем денежного предложения, потому что это одна из важнейших компонент инвестиционного климата.

Чтобы завести экономику, издержки на ведение бизнеса нужно кардинально снижать, при усмирении аппетитов элит и росте уровня экономических свобод, но это уже другая тема. Так рождается замкнутый круг бедности "третьих стран" и длящийся с 2008 г. тупик сырьевой экономики России. И преодоление его без отказа от Вашингтонского консенсуса принципиально невозможно.

Александр Одинцов

Власти сократят параллельный импорт товаров в Россию

Власти сократят параллельный импорт товаров в Россию

Депутаты Госдумы предложили пересмотреть критерии аттестации педагогов

Депутаты Госдумы предложили пересмотреть критерии аттестации педагогов

Фармбизнес выступил против продажи лекарств "Почтой России"

Фармбизнес выступил против продажи лекарств "Почтой России"

Правительство РФ и ЦБ разошлись во мнениях по продлению норматива о продаже валютной выручки

Правительство РФ и ЦБ разошлись во мнениях по продлению норматива о продаже валютной выручки

ЦБ РФ допустил повышение ключевой ставки

ЦБ РФ допустил повышение ключевой ставки

Бывшего губернатора Курской области отправили в СИЗО

Бывшего губернатора Курской области отправили в СИЗО

Экс-губернатора Курской области обвиняют в хищении 1 млрд руб., выделенных на оборону

Экс-губернатора Курской области обвиняют в хищении 1 млрд руб., выделенных на оборону

Летать в России станет еще дороже

Летать в России станет еще дороже

Креатив Госдумы так и прет: про букмекеров и депутатов

Креатив Госдумы так и прет: про букмекеров и депутатов

Вот это "Вызов"

Вот это "Вызов"